Factoring: voor wie, wat en wanneer?

Geplaatst op

Als een mkb-bedrijf op korte termijn behoefte heeft aan werkkapitaal of een snelle financiering, dan bieden factoringbedrijven de benodigde financiering. Met factoring neemt een extern bedrijf namelijk de last van het wachten op de betaling van debiteuren op zich en zorgt in ruil voor een tijdige financiering. Factoring is dus een flexibel en snel alternatief voor traditionele bankleningen. In dit artikel leggen we uit wat factoring is, voor wie het is en wanneer het interessant is voor een bedrijf.

Wat is factoring?

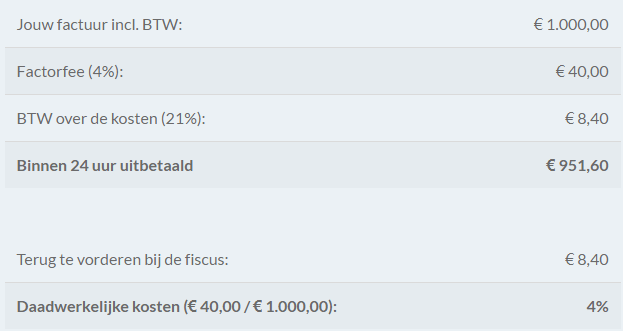

Een banklening vereist een omslachtig goedkeuringsproces voordat het geld op je rekening staat. Daarnaast draagt zo’n lening ook een rente en leidt daarmee tot schulden voor een bedrijf. Met factoring zijn debiteurenbetalingen vaak binnen 24 uur goedgekeurd: u heeft vaak uw geld nog op dezelfde dag, zonder rentes of schulden in de boekhouding.

Met factoring is geld dus snel en efficiënt beschikbaar vanaf het moment dat een factuur bij het factoringsbedrijf ingediend is. Als je zelf facturen indient bij de klant, dan kun je doorgaans wel 30, 60 of zelfs 90 dagen wachten op een betaling.

Voor wie?

Bedrijven die profiteren van factoring hebben veelal te maken met verschillende bedrijfsscenario’s, zoals:

- een benodigde financiering om voorraad of materialen voor de productie te kopen;

- lange verkoopprocessen;

- volatiele kasstroom;

- traag betalende klanten, zoals grote bedrijven of overheidsinstellingen;

- seizoensgebonden producten.

Wanneer?

Factoring biedt kansen voor de groei van bedrijven, bijvoorbeeld bij:

- onvoorziene of dringende vraag naar producten of diensten;

- korte termijn mogelijkheden om uit te breiden naar opkomende markten;

- innovaties in nieuwe technologie en apparatuur;

- opties om kantoren, productiewerkplekken of voorraadmagazijnen uit te breiden.

De voordelen

Met factoring profiteren mkb-bedrijven dus onder meer van:

- Flexibiliteit voor de financiering van de bedrijfsactiviteiten

- Een snel en efficiënt financieringsalternatief voor bankleningen

- De zekerheid van inkomsten uit debiteurenbeheer

Met bovenstaande informatie hopen we je te helpen om te bepalen of factoring ook voor je eigen organisatie van toegevoegde waarde kan zijn.